XX先生,今天我想和您沟通一下养老规划的问题。我们在分析养老该如何规划之前,首先要问自己三个问题:

第一,这笔钱是不是一定要花?

第二,养老钱得花多少?

第三,哪种积累养老金的方式最好?

需求唤起

这 笔 钱 要 不 要 花

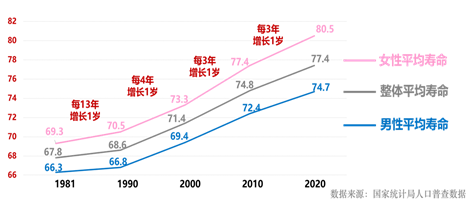

平均年龄不断上升

在《世界经济论坛》的报告当中也提到:《我们都将活满百岁,如何才能承担的起》,报告的数据显示,80后的平均预期寿命将达到97岁,所以,未来活不到100岁,那就是英年早逝。

中国人均寿命

假设1981年出生,40岁女性

2020年女性平均寿命80岁,距离80岁还有40年:80-40=40

这40年中平均年龄增长:40/3=13 ,13年间平均年龄增长:13/3=4,最后4年平均年龄好增长:4/3=1

寿命:80+13+4+1=98岁

这样看来,退休后的生活时间还有很长,谁能不做规划呢?

养老的三个阶段

退休后会经历3个阶段——

前10-15年:走的勤,游山玩水的花费

中10-15年:走得慢,保健食品的花费

后10-15年:走不动,长期看护的花费

退休后会经历3个阶段,一直都要花钱对不对?一份固定可靠、源源不断的被动收入,非常重要。

需求唤起

需 要 花 多 少

至于养老花多少,取决于我们想要的生命质量。我们做过这样一个测算:

在不考虑高品质养老的前提下。衣食住行、人情往来等基本花费,两位老人大约需要12万/年,如果60岁退休,那到85岁,就需要300万。如果我们想要更好的品质养老,这笔费用就要翻番了。

如果考虑通货膨胀:

数据显示,从1988年到2020年,通胀率平均达到了5%。

以一个60岁,年花销6万的人为例,从60岁活到100岁,假定通胀率如果在3.5%的水平下,将花到507万之多,如果是5%的通胀,花销将达到七百多万。

如果考虑医疗支出:

《国人养老准备报告》显示,家庭收入在5000元以下的受访者有将近50%的收入都用于了医疗保健,而收入越高的用于医疗保健的支出也越多。

凤凰卫视也提到:“60%的人,在人生最后28天,把60%的积蓄全部花了”。

如果一旦疾病过重或者失能,还会面临长期护理的这样一个需求,谁需要护理?谁来护理?谁来出钱?要花多少钱?这些都需要我们提前规划。

养老金的多少直接决定了我们过什么样的养老生活,它是因人而异的。一般来说养老费用需要满足我们的物质需求、精神需求、医疗保障等需求……

需求唤起

养 老 金 来 源

大部分人都有社保,退休后,社保养老金可以拿多少呢?

社保养老:

世界银行组织建议:“要想维持退休生活水平,养老金替代率不能低于70%”。

国际劳工组织建议:“养老金替代率最低标准为55%”。

官方数据显示,截至2014年的时候,我们国家的养老金替代率已经达到了45%,远低于品质线,并且低于国际劳工组织的警戒线,同时,根据现行社保机制,缴费基数有上限,收入越高的人群,养老金替代率相应会更低。

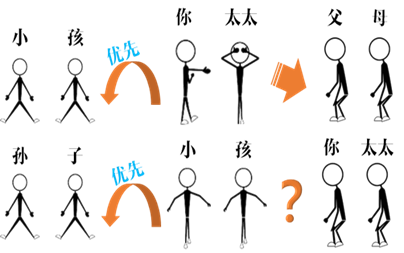

子女养老,感性说明:

现在您和太太正是上有老下有小的年纪,既要照顾我们双方的父母亲,

又要照顾幼小的孩子,家庭责任很大,

想一想,在生活当中,如果预算有限你会优先照顾谁?

我们是不是都会优先照顾小孩?

在力所能及的情况下再照顾父母

试想一下,当20年过去了我们的孩子都长大成人,拥有自己的家庭和小孩,

我们也渐渐老去,需要考虑养老的问题,

他既要照顾年迈的我们,还要照顾年幼的孩子,

如果预算有限,你的孩子会优先照顾你还是优先照顾你的孙子呢?

长寿到底是福气还是惩罚?

有钱有健康就是福气,如果没有钱没健康,长寿可能就是惩罚,

但是惩罚谁?不只是自己,而是孩子也跟着受累!

子女养老,理性分析:

按照现在421甚至是8421的家庭结构,孩子面临养家的压力,房贷、车贷、升职加薪、孩子等一大堆难题,经常出现“子欲养而力不足” 的问题。在《维度》的调查中,当问及每月给父母多少钱养老时,有超过一半的人群选择了“0”元,占比达到50.31%。从年龄上看,80后中有48.28%每月不给父母钱,90后(不含95后)更高达58.93%,“养儿防老” 成为了越来越不可企及的古老传说。(数据来源:谈保论经)

个人准备风险多

银行储蓄及理财:

把钱放在银行、余额宝等现金账户,一旦有消费欲望就容易被花掉,做不到专款专用。2018年4月27日,央行等四部委联合发布《关于规划金融机构资产管理业务的指导意见》,明确资产管理业务不得承诺保本收益,打破刚性兑付,某些理财产品已无法锁定利率,要自担亏损;

风险投资:投资市场变幻莫测,一不小心就有可能被“割韭菜”,有本金亏损的风险。

房产投资:老人住在房产里,是无法产生现金流的。只有房屋出租或售卖产生的现金,保证在老人有生之年内,每个月都能固定打到其账上,才算养老金。操作难度与风险之大,可想而知。

这样看来,想要品质养老,还得提前强制储蓄下来,社会保险打地基,商业保险添砖瓦,固有资产再加固,投资增值精装修。好的养老生活需要多元化的组合配置,才能提供源源不断地现金流!

现金流为何比现金重要——沙漠理论

总结:养老金的特点

1.一定会用到

时间不一定会造就一个伟人,但一定会造就一位老人

2.用多久不确定

不要低估一个人的生命力。人生最大的痛苦就是:人还在,钱没了。

3.缺少弥补机会(视客户年龄而定)

当退休的时候再想到养老规划是来不及的,因为已经失去了赚钱的时间和能力

4.专属养老

不会被任何突发事件所挪用,专属自己的养老生活。我的养老,我做主。

所以为了确定的养老生活,让您的品质养老从容不迫,请允许我为你做一个计划

免责声明:本网资源来自网络,不代表安养网的观点和立场,如有侵权请联系删除!

本文地址:养老版年金保险销售技巧