《关于推动个人养老金发展的意见》宣传提纲近日印发。宣传提纲对个人养老金制度进行了详细解读。

为何要参加?退休后多一份待遇

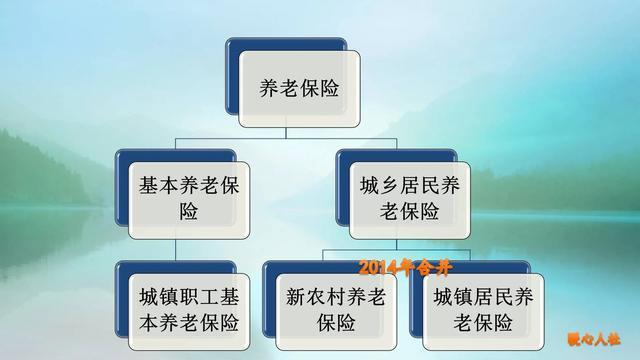

为什么要建立个人养老金制度?宣传提纲提出,中央明确要求,要立足我国基本国情,借鉴国际经验,努力构建以基本养老保险为基础、以企业年金和职业年金为补充、与个人储蓄性养老保险和商业养老保险相衔接的“三支柱”养老保险体系。

从三支柱整体上看,第一支柱为基本养老保险,截至2021年底,参加人数达到10.3亿人,积累基金6万多亿元,基金运行总体平稳,待遇按时足额发放。

第二支柱为企业年金、职业年金,截至2021年底,参加企业(职业)年金的职工7200多万人,积累基金近4.5万亿元,补充养老作用初步显现。

第三支柱为个人储蓄性养老保险和商业养老保险,此前没有全国统一的制度性安排,是多层次养老保险体系的短板。

个人养老金制度的实施,是适应我国社会主要矛盾变化,满足人民群众多层次多样化养老保障需求的必然要求,有利于在基本养老保险和企业年金、职业年金基础上,再增加一份积累,退休后能够再多一份收入,进一步提高退休后的生活水平,让老年生活更有保障、更有质量。个人养老金制度的实施,也是社会保障事业高质量发展、可持续发展的重要举措,有利于积极应对人口老龄化,构建功能更加完备的多层次、多支柱养老保险制度体系。

如何运营?自主选择金融产品

个人养老金是政府政策支持、个人自愿参加、市场化运营的补充养老保险制度。

在中国境内参加城镇职工或者城乡居民基本养老保险的劳动者,均可参加个人养老金。一方面,只有参加了基本养老保险,实现了保“基本”这一前提,参加个人养老金才能体现“补充”养老保险的功能。另一方面,有意愿的劳动者参加,可以实现个人养老金长期缴费,持续增加个人账户资金积累。

个人养老金实行个人账户制度。参加人通过人力资源社会保障部组织建设的个人养老金信息管理服务平台,建立本人的个人养老金账户。个人养老金账户具有唯一性,是参加个人养老金、享受税收优惠政策的基础。之后,参加人指定或者开立一个本人唯一的个人养老金资金账户,用于个人养老金缴费、归集收益、支付,以及缴纳个人所得税,实行完全积累、封闭运行,其权益归参加人所有。

个人养老金缴费上限起步为每年12000元,并根据经济社会发展水平、多层次养老保险体系发展情况等因素适时调整。

个人养老金资金账户内资金用于购买符合规定的银行理财、储蓄存款、商业养老保险、公募基金等金融产品,由参加人自主选择。从国际经验和国内探索看,多种金融产品参与个人养老金,既有利于满足不同群体的需求,也有利于市场充分竞争,促使金融机构开发更好的金融产品参与个人养老金。

个人养老金产品由金融监管部门确定,并在信息平台和金融行业平台公布。个人养老金资金账户内资金应购买信息平台和金融行业平台共同公布的产品。

如何领待遇?可按月、分次或一次性领取

参加人达到领取基本养老金年龄等条件后,可以按月、分次或者一次性领取个人养老金,并归集至本人社会保障卡。参加人死亡后,其个人养老金资金账户中的资产可以继承。一是领取条件与领取基本养老金挂钩,可以切实保障实现补充养老功能。二是领取方式多样化,方便个人选择。三是将个人养老金待遇归集至本人社会保障卡银行账户,有利于参加人三个支柱养老权益的整合和服务,并为调整完善养老保险政策提供支撑。

个人养老金结合实际分步实施、选择部分城市试行1年后,再逐步推开。这样安排,主要是考虑个人养老金涉及部门多,需要通过选择部分城市先行,检验具体操作流程并完善,再逐步推广至全国。

免责声明:我们注重分享,文章、图片来自网络,版权归原作者,如有异议,请告知小编,我们会及时删除。

依据《互联网著作权行政保护办法》第12条,《信息网络传播权力保护条例》第14条/23条,即“避风港原则”,本文中部分图片及文字信息来源于网络,如有侵权行为请及时联系客服删除,本网不对内容传播行为承担行政法律责任。不承担与著作权或相关权有关的信息审查义务。

本文地址:个人养老金到底是怎么回事?详细解读来了