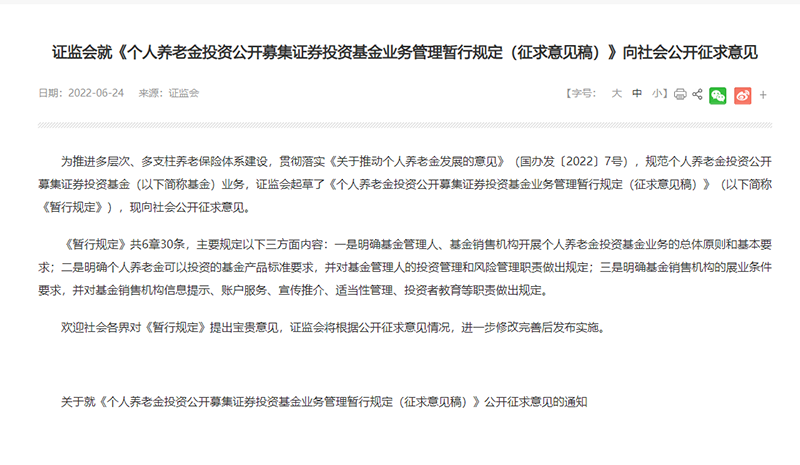

近日,个人养老金制度诸多推进“细节”引发市场极大关注。6月24日,证监会就《个人养老金投资公开募集证券投资基金业务管理暂行规定(征求意见稿)》向社会公开征求意见。此前,有媒体报道称人社部等五部门正在制定四个配套文件;多家商业银行正在参与个人养老金信息管理服务平台系统对接测试,券商也有望代销个人养老金金融产品。

事实上,自4月21日《关于推动个人养老金发展的意见》印发后,市场期待相关部门尽快出台更多配套制度,让个人养老金制度参与各方有效协同、有规可循,共同推动其发展。笔者认为,相关配套制度应重点关注以下四点。

首先,平衡好收益性与稳健性,适当向收益性倾斜。目前对个人养老金可投资产品的定调是“运作安全、成熟稳定、标的规范、侧重长期保值”,但具体准入规则还有待细化。在准入制度方面,应适当关注长期投资收益率,不能偏重“稳健”而忽视收益要求。

此前保险业推出过部分养老保险产品,但囿于资金属性等原因,险企将大量资产配置于低收益率的固收资产,导致养老产品陷入“稳健性有余但收益率不高”的窘境。因此,在个人养老金制度实践中,建议适当扩大权益类投资产品范围以提升收益空间,增强账户吸引力。尽管权益类产品中短期波动较大,但个人养老金账户的一大特点是投资期限超长,将资金投向权益资产,可以通过承受一定短期波动来争取更大的长期回报空间。从海外成熟市场的案例来看,权益类投资也是个人养老金体系的配置重点。

其次,进一步提升税优力度。目前个人养老金账户的税优比例还有待确定。税优比例并不好确定,比例过大会加大财政负担,比例太小则起不到税优效果。前车之鉴是,早在2016年保险业就推出了税优健康险,但由于税优额度有限,加上税收抵扣操作不便等原因,该险种发展速度和规模远低于预期。因此,个人养老金账户合理界定税优力度至关重要,应避免让税优成为“鸡肋”。

第三,进一步提升个人养老金账户的便利度、友好性。个人养老金账户涉及多个部门和行业,政策与运行规则比较复杂,在制度设计层面,应强化统筹,注重操作简便性和实效性,包括提升开户、资金存取、税优操作等各个环节的便利性。

最后,强化个人养老金制度的宣传、教育。目前居民养老理念和养老规划还有待增强,相关部门和金融机构一方面要培养居民的长期投资理念,另一方面也要注重培养年轻人的养老储备意识,多方发力为个人养老金制度的推广提前铺垫、预热。

笔者相信,未来随着相关配套制度的落地,以账户制为核心的个人养老金制度会进一步补齐多层次养老保险体系的短板,持续增进民生福祉。

事实上,自4月21日《关于推动个人养老金发展的意见》印发后,市场期待相关部门尽快出台更多配套制度,让个人养老金制度参与各方有效协同、有规可循,共同推动其发展。笔者认为,相关配套制度应重点关注以下四点。

首先,平衡好收益性与稳健性,适当向收益性倾斜。目前对个人养老金可投资产品的定调是“运作安全、成熟稳定、标的规范、侧重长期保值”,但具体准入规则还有待细化。在准入制度方面,应适当关注长期投资收益率,不能偏重“稳健”而忽视收益要求。

此前保险业推出过部分养老保险产品,但囿于资金属性等原因,险企将大量资产配置于低收益率的固收资产,导致养老产品陷入“稳健性有余但收益率不高”的窘境。因此,在个人养老金制度实践中,建议适当扩大权益类投资产品范围以提升收益空间,增强账户吸引力。尽管权益类产品中短期波动较大,但个人养老金账户的一大特点是投资期限超长,将资金投向权益资产,可以通过承受一定短期波动来争取更大的长期回报空间。从海外成熟市场的案例来看,权益类投资也是个人养老金体系的配置重点。

其次,进一步提升税优力度。目前个人养老金账户的税优比例还有待确定。税优比例并不好确定,比例过大会加大财政负担,比例太小则起不到税优效果。前车之鉴是,早在2016年保险业就推出了税优健康险,但由于税优额度有限,加上税收抵扣操作不便等原因,该险种发展速度和规模远低于预期。因此,个人养老金账户合理界定税优力度至关重要,应避免让税优成为“鸡肋”。

第三,进一步提升个人养老金账户的便利度、友好性。个人养老金账户涉及多个部门和行业,政策与运行规则比较复杂,在制度设计层面,应强化统筹,注重操作简便性和实效性,包括提升开户、资金存取、税优操作等各个环节的便利性。

最后,强化个人养老金制度的宣传、教育。目前居民养老理念和养老规划还有待增强,相关部门和金融机构一方面要培养居民的长期投资理念,另一方面也要注重培养年轻人的养老储备意识,多方发力为个人养老金制度的推广提前铺垫、预热。

笔者相信,未来随着相关配套制度的落地,以账户制为核心的个人养老金制度会进一步补齐多层次养老保险体系的短板,持续增进民生福祉。

免责声明:我们注重分享,文章、图片来自网络,版权归原作者,如有异议,请告知小编,我们会及时删除。

依据《互联网著作权行政保护办法》第12条,《信息网络传播权力保护条例》第14条/23条,即“避风港原则”,本文中部分图片及文字信息来源于网络,如有侵权行为请及时联系客服删除,本网不对内容传播行为承担行政法律责任。不承担与著作权或相关权有关的信息审查义务。