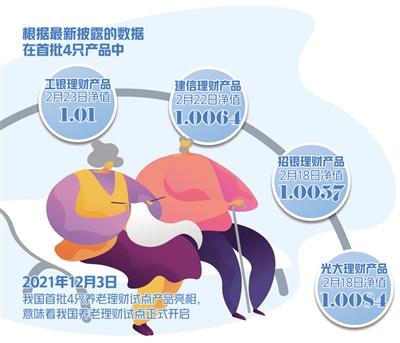

近日,养老理财试点从“四地四机构”拓展至“十地十机构”后,第一批产品正式向试点城市的投资者推出。工银理财、招银理财、光大理财先后发售了相关产品。建信理财也将在3月23日发售。

业内人士表示,养老理财产品具有长期性、稳健性、普惠性等养老属性。不过,需要注意的是,养老理财产品预期收益较高的主要原因是封闭期长达5年,而且不意味着实际收益率,和所有理财产品一样,并不保本,投资者也要冷静思考,杜绝“闭眼买”的情况。

图片来源:摄图网-500320040

3家机构“抢跑”十城开售

“业绩基准5.8%~8%”“R2风险等级”“80%投向固收”……北京的刘女士近日收到招商银行客户经理的一条产品推荐信息,这几个关键词,成功吸引了她的注意。眼下,连理财产品都跌破净值,她正发愁手里的一点资金可以投资点什么。

“之前就关注到几家银行有这类收益率比较高的养老理财产品,但是在手机APP上显示我无法购买,需要深圳户口。”刘女士表示。最近一年多时间银行普通存款利率持续下滑,结构性存款和大额存单不仅收益不如以前还经常“抢不到”额度,错过新年第一批储蓄国债之后,近期正在寻找性价比高的理财产品,但放眼望去收益率在4%以上的选择并不多。

这种情况下,一款预期收益率在5.8%~8%的养老理财产品对包括刘女士在内的大多数有理财需求的人群具有较大吸引力。

去年9月,为了规范养老理财的发展,加快建设个人养老第三支柱,银保监会宣布,允许工银理财、建信理财、招银理财、光大理财向各自对口城市,试点发行养老理财产品。今年3月1日,又将试点范围从“四地四机构”拓展至“十地十机构”,加上合资机构贝莱德建信,试点规模达到2700亿元。

目前养老理财试点产品仅在理财子的母行代销,模式类似国债,无需对各分行进行额度分配。

一位招商银行理财经理告诉记者,该公司产品养老理财睿远稳健五年封闭3号初期募集规模80亿元,16日首发当天卖出了63亿元,购买人数超过2万人。

据记者观察,3月18日,招银理财再次上调了该产品的募集规模上限至110亿元,此前3月15日曾从50亿元上调至100亿元。截至发稿,共有将近3.8万人购买了此产品。

几天前,光大理财和工银理财也分别发行了首次面向10大试点城市的养老理财产品,代销行同样是各家公司的母行。

图片来源:摄图网-501139842

专家提示别“闭眼买”

虽然诱惑力较大,但到底买不买刘女士仍然比较纠结。一方面产品最少需要持有5年,另一方面与之前理财经理重点向她推荐的5年期“保本型”保险产品相比,这款产品安全性到底怎么样呢?

对于投资者来说,除了流动性,收益和风险是主要考虑因素。目前养老理财试点产品多是固收类或混合类,其中工银产品预期收益率为5.8%~7%,光大和招银产品仍保持5.8%~7%的业绩基准,其中光大的产品继续保持了“混合类”的投资性质,固收类资产配置不高于80%、权益类不超过40%、金融衍生品类不超过20%;招银和工银均为固收类产品,固收类资产配置比例不超过80%、权益类和金融衍生品类均不超过20%。

虽然养老理财产品的风险等级普遍不高,但并不意味着保本。此次各家理财子公司新发行的3支产品均为二级风险,以招商银行披露的信息为例,R2级定义为“本金风险相对较小,收益浮动相对可控”。但在最不利的情况下,仍有可能损失100%本金。

就在近期,国内股市和债市受到多重因素影响双双回调,引起不少R2/R3等级的理财产品出现净值回撤,“保本”观念浓厚的投资者普遍难以接受。为此不少业内人士呼吁,机构在销售理财产品过程中还要不断加强投资者教育,投资者本身也要杜绝“闭眼买”的情况。

招联金融首席研究员董希淼认为,随着银行理财市场发展壮大,投资者教育工作越来越迫切,这需要监管部门、行业协会、服务机构、市场主体、新闻媒体等共同努力。

图片来源:摄图网-500470853

如何保持稳健性?

据中国经营报,从投资策略来看,中邮理财相关业务负责人表示,养老理财产品大多采取目标日期或目标风险投资策略,叠加CPPI策略,动态监测权益资产比例,合理平衡风险。“CPPI策略是国际通行的一种投资组合保险策略,它主要是通过数量分析,根据市场的波动来调整、修正权益资产与固定收益资产在投资组合中的比重,以确保投资组合在一段时间以后的价值不低于事先设定的某一目标价值,从而达到对投资组合保值增值的目的。”

“在大类资产配置框架的指导下,基于对经济周期、宏观政策、产业趋势、股债性价比、市场情绪的研究分析,按照绝对收益的目标稳步建仓,审慎选择优质投资标的。”兴银理财相关业务负责人介绍称,“为控制投资组合风险,养老理财产品采用风险预算管理思维。以持有至到期为目的的固收类资产作为底仓,积累安全垫,并根据产品的风险预算计算组合风险敞口和市价估值资产的配置比例基准。”

另外,交银理财相关业务负责人分析称,要保证养老产品稳健,理财公司要按照产品的合同约定,严格控制投资范围和投资比例;并且分段设置合理的风险预算和最大回撤目标,分阶段设定合理的资产配置中枢,通过低波稳健的配置策略来控制回撤,尤其是在建仓初期,会优先配置较为稳健的固定收益类资产为产品净值积累安全垫,随着产品净值提升,逐步提升权益类资产的占比。同时,要结合养老特性,养老理财产品专门配备了平滑基金、风险准备金、减值准备等多重风险保障机制,以进一步增强养老理财产品的风险抵御能力。

业内人士建议,购买养老理财产品,需要结合业绩比较基准、风险等级、产品期限、分红赎回机制等因素综合判断。

建议灵活配置资产

据中国证券报·中证网,业内人士表示,养老理财产品的推出符合个人养老财富规划的大方向,建议投资者适当配置。同时,坚持资产配置理念,获取长期稳健的收益。

中信证券明明研究团队表示,养老理财产品的特殊设计,使得净值波动大大降低,有助于鼓励投资者长期持有,提高了产品的稳定性。长期来看,产品收益得到显著增厚。相较于其他不同类型的养老产品,养老理财产品风险高于保险类产品,收益率仅次于养老目标基金。

“若客户风险承受能力非常低,无法承受净值波动和回撤,我并不建议大额度购买养老理财产品,将其作为资产配置的一小部分即可。”李伟建议。

中信银行海淀区某支行的一位理财经理表示,若投资者有养老财富规划需求,且可以接受一定的波动,当前也可以购买养老FOF产品。

免责声明:本网资源来自网络,不代表安养网的观点和立场,如有侵权请联系删除!