随着个人养老金制度在36个城市和地区启动实施,关于养老储备的讨论也多了起来,其中有一些声音值得商榷:投入资金后,能保证稳赚不赔吗?如果每年的收益率不高,干嘛要买?投资的钱为什么要到一定年龄才能支取?

这些声音反映出一个问题:目前,不少人依然把养老储备当成百米冲刺,而非稳健、持久的长跑。养老储备要避免“赚快钱”思维,对于设计、管理产品的金融机构来说如此,对于购买产品的投资者来说亦如此。

养老储备要追求稳健。观察个人养老金账户可购买的产品不难发现,它们无一不突出稳健性。投资者不宜怀着暴富心态购买养老金融产品。先看存款。2022年11月,特定养老储蓄试点正式启动,该产品属于存款,受存款保险保护,而银行理财、公募基金则属于投资,盈亏由买者自负。因收益与风险相匹配,存款的收益率相对较低。再看投资。尽管不保本保息,个人养老金理财产品也强调稳健性。它采用了分散化投资策略,增配了稳健型的打底资产,力求保值、增值。

养老储备要注重长期。这里的“长期”包含两层含义,一是早着手,二是放眼量。何谓“早着手”?养老储备不应只是老年群体的考量,更应是年轻群体的规划。从银行业理财登记托管中心公布的最新数据看,青睐养老理财的中年人已不在少数。所谓“放眼量”,是指在评价养老理财产品收益时,要关注长期收益而非短期波动。此外,养老储蓄不宜快进快出,因此个人养老金强调“避免提前支取”,账户资金封闭运行,在缴费阶段只进不出,只有达到相应年龄条件才可领取。对此,投资者应有理性、充分的认识。

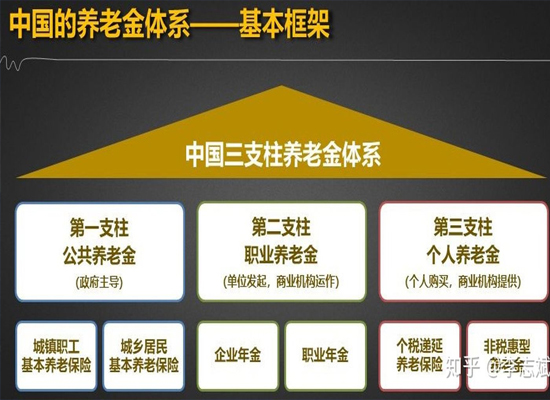

养老储备要争取多元。“不把鸡蛋放在同一个篮子里”这句话同样适用于养老储备。目前,个人养老金已为投资者搭建了“产品超市”,储蓄存款、银行理财、公募基金、商业养老保险均可一站式挑选,无需分头跑多个金融机构。接下来,投资者应秉持“适合自己的才是最好的”理念,依据自身实际需求,结合不同产品的风险收益特征,开展长、中、短期组合,稳扎稳打、日积月累,为自己在基本养老保险的基础上再增加一份保障。 (本文来源:经济日报 作者:郭子源)

免责声明:我们注重分享,文章、图片来自网络,版权归原作者,如有异议,请告知小编,我们会及时删除。

依据《互联网著作权行政保护办法》第12条,《信息网络传播权力保护条例》第14条/23条,即“避风港原则”,本文中部分图片及文字信息来源于网络,如有侵权行为请及时联系客服删除,本网不对内容传播行为承担行政法律责任。不承担与著作权或相关权有关的信息审查义务。

本文地址:养老储备是长跑而非冲刺