伴随着我国人口老龄化进程加快,养老理财无疑将迎来更大的发展空间,既能够为商业银行经营拓展新业务,又能满足投资者多元化养老金融需求。养老理财试点工作取得的积极进展表明,我国养老金融市场需求旺盛,养老理财有着巨大的发展潜力和广阔的发展前景。市场普遍认为,随着相关政策助力、投资者养老理财意识提升以及未来试点进一步扩容,养老理财产品的市场份额将会稳步提高,有望成为理财公司的拳头产品。

本报记者 徐贝贝

2021年9月份,银保监会发布《关于开展养老理财产品试点的通知》,结合国家养老金融领域改革试点区域,选择工银理财在武汉和成都、建信理财和招银理财在深圳、光大理财在青岛开展养老理财产品试点,养老理财由此启动。此后,养老理财产品不断拓展,投资者的热情也持续高涨。自2022年3月1日起,这一试点范围由“四地四机构”拓展至“十地十机构”。

《金融时报》记者梳理中国理财网发现,目前共有5家理财公司发行了28只养老理财产品。其中,27只产品由首批参与试点的4家机构发行,另外1只由贝莱德建信理财发行。从试点情况来看,养老理财产品试点反响积极,市场需求旺盛,产品运行平稳,包括运作模式、投资策略等在内的创新不断涌现。银保监会4月份发布的数据显示,共计有16.5万投资者累计认购养老理财产品420亿元,其中,40岁以上投资者占比超过七成,认购金额20万元以下投资者占比超过六成。

伴随着我国人口老龄化进程加快,养老理财无疑将迎来更大的发展空间,既能够为商业银行经营拓展新业务,又能满足投资者多元化养老金融需求。实际上,养老理财正迈向规范发展新阶段,更大范围的试点、更具创新的产品和服务正在路上。

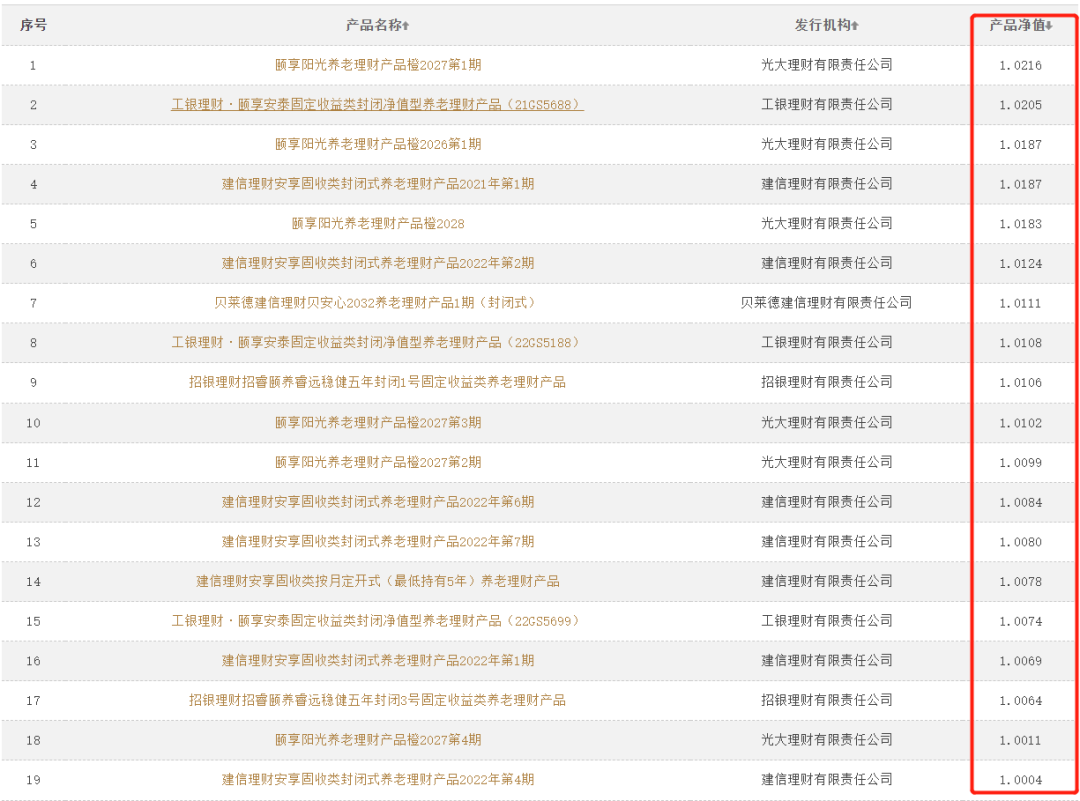

产品净值表现稳定

开展养老理财产品试点旨在丰富第三支柱养老金融产品供给,培育投资者“长期投资长期收益、价值投资创造价值、审慎投资合理回报”理念,满足人民群众多样化养老金融需求。相较一般的理财产品,养老理财产品具有养老属性,其稳健性、长期性和普惠性特点明显。从养老理财产品的设计和运行情况来看,也确实凸显了这三大特点。

记者梳理中国理财网发现,在已发行的28只养老理财产品中,从投资性质来看,20只产品为固定收益类,8只为混合类。其中,7只混合类产品由光大理财发行,1只由贝莱德建信理财发行。从风险等级来看,除了工银理财发行的第一款产品为三级中风险,其余27只产品均为二级中低级风险。从产品期限来看,均在3年期以上,多为5年期,期限最长的产品为贝莱德建信理财发布的“贝安心2032”,期限长达10年。

养老理财产品净值表现是投资者较为关注的话题。截至7月10日,28只养老理财产品中有26只产品公布了净值,且累计净值均在“1”以上。从记者持有的养老理财产品来看,近1个月来,每日单位净值涨跌不一,但整体呈现稳定上升趋势。

谈及养老理财产品净值表现相对稳定的原因,招联金融首席研究员董希淼在接受《金融时报》记者采访时表示,目前已经发行的养老理财产品总体上具有“三性”,即稳健性、长期性和普惠性。为保障“三性”特征,养老理财产品主要投向固定收益类资产,风险等级以R2级为主,少数产品为R3级。同时,引入目标日期策略、平滑基金、风险准备金、减值准备等方式,减少产品净值波动,增强风险抵御能力。此外,试点理财公司高度重视养老理财产品,集中优势资源加强产品研发。因此,在今年上半年市场波动较大的情况下,养老理财产品净值仍能保持相对稳定。

值得一提的是,相较于其他理财产品,养老理财产品在设计、资产配置、风险保障、运作管理等方面作了许多特别安排,这也是养老理财产品净值能够表现稳健的关键因素。特别是收益平滑基金设计,能够将养老理财产品超过业绩比较基准的超额收益部分按照一定比例纳入平滑基金并进行专项管理,专项用于合理平滑产品收益,熨平收益波动,使产品收益呈现稳定上升态势。

试点扩容值得期待

我国养老主题理财产品起步较早,但由于没有相应的制度规范,各家商业银行主要基于各自规划发行相关产品。与普通理财相比,这些养老主题理财产品并没有实质性突破,与养老理财产品的稳健性、长期性和普惠性相比有较大差距。

自去年9月份开展首批养老理财产品试点以来,养老理财进入规范发展“快车道”。2022年3月1日起,养老理财产品试点范围由“四地四机构”拓展至“十地十机构”,并且,贝莱德建信理财也获批参与其中。募集资金规模也进一步提升——对于首批开展试点的4家理财公司,单家机构养老理财产品募集资金总规模上限由100亿元人民币提高至500亿元人民币。

随着养老理财产品试点稳步推进,市场呼唤试点范围继续扩容,为更多理财公司、更多地区的投资者提供参与养老理财市场的机会。对此,董希淼表示,目前,随着我国资本市场稳中向好,理财市场稳健发展的态势不断巩固,第二批试点理财公司将加大养老理财产品发行力度。在总结第二批试点经验的基础上,金融监管部门可适时将养老理财产品推广到更多地区和理财公司,充分发挥养老理财产品在满足公众养老需求、健全第三支柱养老保险等方面的积极作用。

针对试点工作,银保监会此前表示,按照“小步慢跑,总体渐进”的工作思路推进养老理财产品试点。对于试点地区的选择,在综合考虑城市规模、经济社会发展水平、居民养老需求这些因素的基础之上,兼顾东、中、西部地区的需要。

对此,董希淼认为,养老理财需求旺盛、金融发展环境良好的地区,下一步可能成为养老理财产品试点地区。由于养老理财产品对理财产品研发、风控和销售要求较高,应选择资本实力较强、公司治理完善、发展态势良好的理财公司作为试点机构。

此外,有专家表示,从养老理财试点推进情况来看,预计未来养老理财产品会逐步面向全国发行,城商行等的理财子公司也有可能加入到养老理财的发行队伍中。

探寻多元化差异化发展

养老理财试点工作取得的积极进展表明,我国养老金融市场需求旺盛,养老理财有着巨大的发展潜力和广阔的发展前景。市场普遍认为,随着相关政策助力、投资者养老理财意识提升以及未来试点进一步扩容,养老理财产品的市场份额将会稳步提高,有望成为理财公司的拳头产品。

但从目前发行的养老理财产品来看,同质化问题还比较明显。“当下,养老理财产品还没有形成明显的差异化路径。”董希淼表示,理财公司应基于自身资源禀赋,从投研能力、细分客群、产品服务等方面探索养老理财产品的差异化、多样化发展之路。比如,考虑到5年封闭期较长,可以探索按照定期开放、每笔投资资金最低持有5年进行产品设计;可以参照基金定投,探索推出养老理财定投产品,按照每月定期定额投资形式设计产品,更好地满足投资者多样化需要。下一步,还应针对养老理财产品特点,健全未到期理财产品转让机制,建立理财产品转让市场,通过市场化转让等方式满足部分投资者流动性管理需求。

针对不同类型的客户推出更加精准、个性化产品也是下一步养老理财探寻的方向。建信理财有关部门负责人表示,将从多角度持续提升养老金融服务质量,比如,进行客户画像,充分利用金融科技优势进行大数据采集加工,为养老金融发展提供数据支撑;优化产品结构和适用场景,对青年、中年、老年客群充分覆盖等。

对此,光大证券金融业首席分析师王一峰分析认为,为更好地匹配不同客群的风险偏好及资产配置需求,有必要对养老理财产品系列进行进一步细分,提供更适配的产品。同时,以更灵活的产品期限设计,丰富产品货架。后续开放式运作模式的理财产品有望进一步推出,如定期开放与封闭运作更灵活结合,融入零存整取、整存零取等资金分配理念等。

“未来养老理财产品将会在养老特性之上,更多地寻求产品多样化、产品差异化发展。”中信建投杨荣团队研报称,养老理财试点将会为未来进一步发展积累大量数据和经验,从而帮助各家银行理财子公司进行客户画像,形成不同年龄段、不同客户群体的养老需求特征,进而在未来针对不同细分客群设计具有针对性、差异化的养老理财产品,使得产品能够更好地贴合不同人群的差异化投资需求。

免责声明:我们注重分享,文章、图片来自网络,版权归原作者,如有异议,请告知小编,我们会及时删除。

依据《互联网著作权行政保护办法》第12条,《信息网络传播权力保护条例》第14条/23条,即“避风港原则”,本文中部分图片及文字信息来源于网络,如有侵权行为请及时联系客服删除,本网不对内容传播行为承担行政法律责任。不承担与著作权或相关权有关的信息审查义务。